Analistas da agência de classificação de risco avaliam que a inadimplência as companhias no Brasil e no restante da América Latina pode subir rapidamente

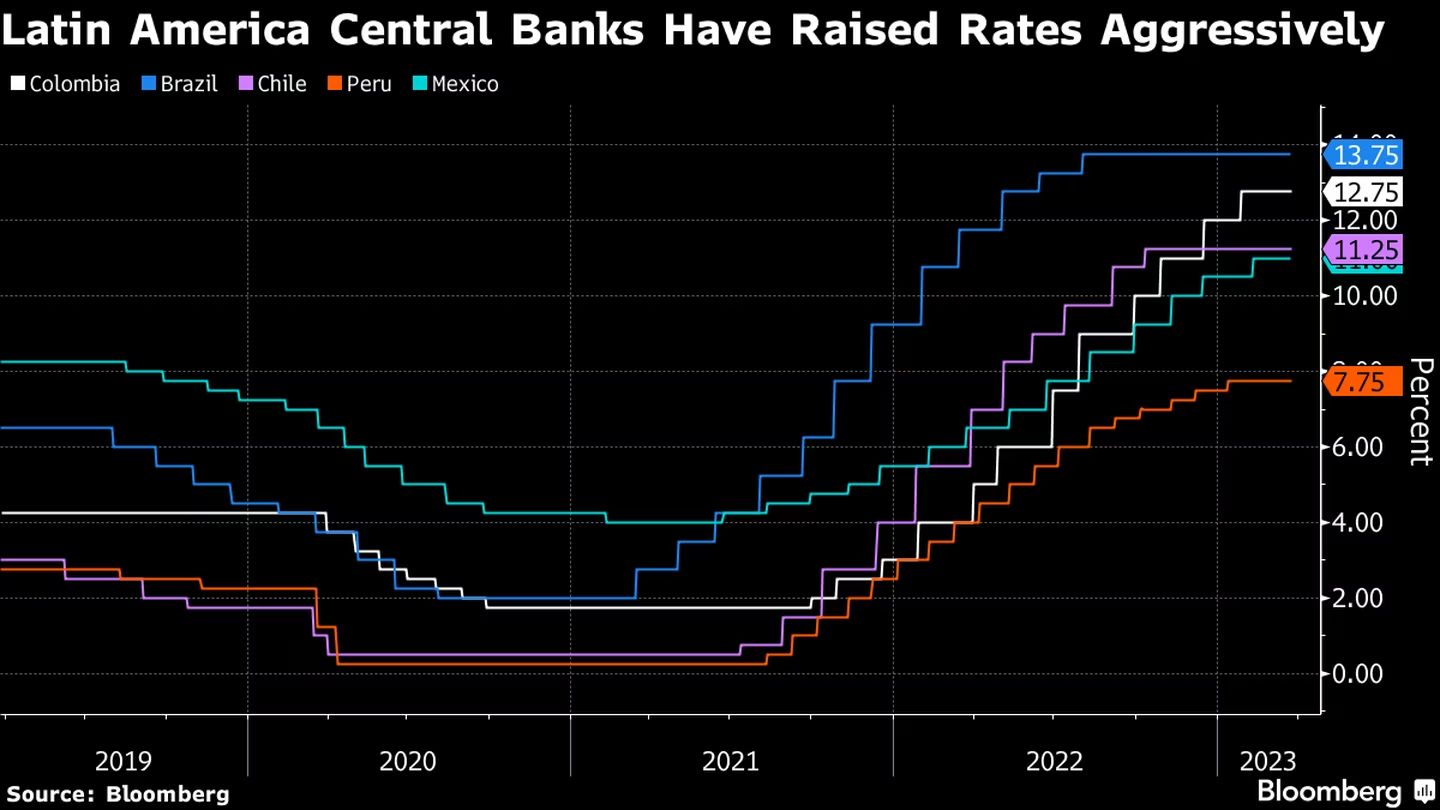

A alta acelerada dos custos de endividamento representa uma ameaça maior para as empresas na América Latina do que em outros mercados emergentes, e isso eleva a preocupação de que a inadimplência na região esteja prestes a aumentar, segundo a S&P Global Ratings.

As condições de crédito estão ficando mais apertadas na América Latina agora do que no auge da crise financeira de 2008, disseram analistas liderados por Gregoire Rycx em um relatório. Isso deve colocar as empresas sob pressão até o final do ano que vem.

“Os países latino-americanos estão enfrentando o aperto das condições financeiras mais severo de sua história recente”, escreveram os analistas.

A inadimplência pode aumentar rapidamente no Brasil, onde empresas dependem de dívidas com taxas flutuantes, que ficam mais caras à medida que os juros sobem.

O Banco Central do Brasil elevou a Selic em 11,75 pontos percentuais nos últimos dois anos. Com isso, os juros que as empresas estão pagando está pesando nos lucros e métricas de crédito, disse a S&P.

Embora existam apenas “leves sinais” de estresse na maior economia da região até agora, a S&P se junta ao coro de investidores e analistas que preveem uma crise de crédito incipiente no país. A colapso da Americanas provocou ondas de choque nos mercados de crédito domésticos, com os credores mais seletivos e congelamento de novas emissões.

Empresas no Chile e na Colômbia — países que por muito tempo tiveram ambientes estáveis e juros relativamente baixos — enfrentam os riscos imediatos mais agudos, de acordo com a S&P. Os bancos centrais dos dois países aumentaram suas taxas básica para 11,25% e 12,75%, respectivamente, tornando mais difícil para as empresas gerenciar seu endividamento.

“A verdadeira preocupação é que um estresse de crédito possa surgir se os emissores não conseguirem rolar suas dívidas”, escreveram os analistas. “Nesses casos, os defaults se tornam inevitáveis à medida que as estruturas de capital se ajustam aos novos custos elevados de financiamento.”

-

Por Bloomberg.